日商簿記1級経理マンのテツオです。

本日は高配当株投資に関する記事になります。

お前インデックス投資派じゃなかったんかい!とツッコまれそうですが、インデックス投資派であることは変わらず、いつか資金に余裕が出来たら、月5万円の積立とは別枠でチャレンジしてみたいというお話になります。

高配当株投資とは?

文字通り、配当利回りの高い銘柄を選択して投資する手法になります。

日本・海外の個別株、または海外の高配当ETFを購入するのが一般的な手法ですね。(日本の高配当ETFは高手数料のため対象外)

高配当株投資は、配当金を再投資せずにそのまま受け取ることで、「不労所得」を生み出すことが最大の目的。

インデックス投資は配当金を再投資するため、積立期間中にキャッシュを生み出すことがありません。

そのため、積立期間中に不労所得を得るには高配当株投資がベターな選択肢となります。

インデックス投資vs高配当株投資

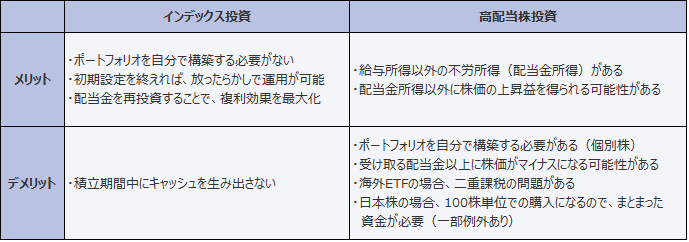

よく比較されるこの2つの投資手法ですが、それぞれメリットデメリットがあるので、比較してみました。

※インデックス投資は長期積立が前提で、前の記事の通り株価マイナスになる可能性が低いため、値動きリスクは一旦除外しています。

上記の通り、一長一短あり、時には2つの派閥に分かれて論争が巻き起こることもあるのがこの2つの投資手法です。

私はインデックス投資派であることは変わりないのですが、資金に余裕が出来ればいつか国内株式の高配当株投資にもチャレンジしてみたいと思っています。

(ただ、家族に迷惑は掛けられないので、自分の小遣いの範囲内で、ですが)

なぜ高配当株投資なのか?

インデックス投資は基本的にやることがない

インデックス投資は最初に積立設定をしてしまえば後は投資家がすることは何もありません。それはそれで楽なのですが、何もすることがないのも(ブログのネタもなく)少し退屈なので、高配当株投資にチャレンジしてみようかなというのが1つ目の理由です。

※ブログ辞めて別のことに時間割けよというツッコミはナシでお願いしますw

目に見えるキャッシュが欲しい

インデックス投資は配当金を再投資するので、積立期間中にはキャッシュを生み出しません。目に見える成果があるとモチベーションも継続すると考えたのが2つ目の理由です。

海外株式は二重課税の問題がある

海外株式の場合、配当金に対して海外と国内で二重課税され、取り返すためには確定申告が必要になります。

手続き面の煩わしさから解放される国内株式の方がベターと考えました。

国内株式の場合、SBIネオモバイル証券を利用すれば1株~の少額取引が可能

国内株式の多くは100株単位でしか購入が出来ません。高配当株のポートフォリオを比較的安全に組むには30銘柄程度に分散させる必要がありますが、その場合、数百万円単位の資金が必要になります。

一方、SBIネオモバイル証券は国内株式限定ですが1株単位で購入することが出来るので、小遣いレベルでスモールスタートすることが可能です。

従業員還元より株主還元を優先する企業の方針に乗る

日本の税制は徹頭徹尾企業に有利に出来ています。

平成元年と平成30年を比較すると、消費税+所得税が約+12兆円増加しているにも関わらず、法人税は約▲6.8兆円減少しています。(勿論税制以外の要因も多々ありますが。)

一方、企業は利益を従業員に十分に還元せず、設備投資・内部留保・株主への配当に使用しています。

近年、配当利回りの高い日本企業が増えてきましたが、何のことはない、アベノミクスで儲けた金を一通り設備投資・内部留保に回し切ったので、株主還元に使用し始めたにすぎないというのが私の考えです。

なので、一従業員ではなく株主として企業の利益還元を受けることが日本における資産形成の近道であると考えたのが最後の理由になります。

終わりに

今回は高配当株投資の紹介の記事でした。

高配当株は値動きの大きいものも多く、受け取る配当金よりも株価が落ちてしまうということもよくあるので、購入する銘柄は慎重に決める必要があります。

そのため、私はすぐには開始しませんが、本記事を見て下さった方の参考になれば幸いです。

ありがとうございました。

コメント