日商簿記1級経理マンのテツオです。

コロナショックによる株価の下げが止まりません。

米国市場では連日のようにサーキットブレーカーが発動、ダウもS&P500も最高値から30%以上下げる急激な下げとなっています。

さて、そんな日々の中でふと疑問が起こりました。

バランスファンドなら通常、株式100%のファンドよりも下落幅は抑えられますが、レバレッジを掛けたバランスファンドはこの暴落の中でどのような値動きになっているのか?

レバレッジを掛けた分、株式100%のファンドよりも下落は大きいのか、それとも小さいのか。

疑問に思ったら即行動、それぞれの代表としてグローバル3倍3分法ファンド(通称グロ3)とeMAXISスリムS&P500(通称スリムS&P500)の値動きの比較を行ってみました。

基本情報 グロ3 vs スリムS&P500

| グロ3 | スリムS&P500 | |

| 設定日 | 2018/10/4 | 2018/7/3 |

| 純資産 | 約3,200億円 | 約540億円 |

| 特徴 | 債券・REIT・株式に分散しつつ、レバレッジを掛けた運用を行う | 米国を代表する大型株500銘柄への分散投資(株式100%) |

| 構成銘柄数 | ー | 約500 |

| 連動指数 | ー | S&P500 |

| 買付手数料 | 税込3.3%以内 | なし |

| 管理費用 | 0.484% | 0.0968% |

| 基準価格(3/17) | 9,561円 | 8,671円 |

eMAXISスリムS&P500は言わずと知れたS&P500連動のインデックスファンドで、超低コストでS&P500指数に投資が出来る優良ファンドの代名詞です。

一方、グローバル3倍3分法ファンドは独特なファンドで、かなり複雑な設計になっていおり、中々理解が難しいです。

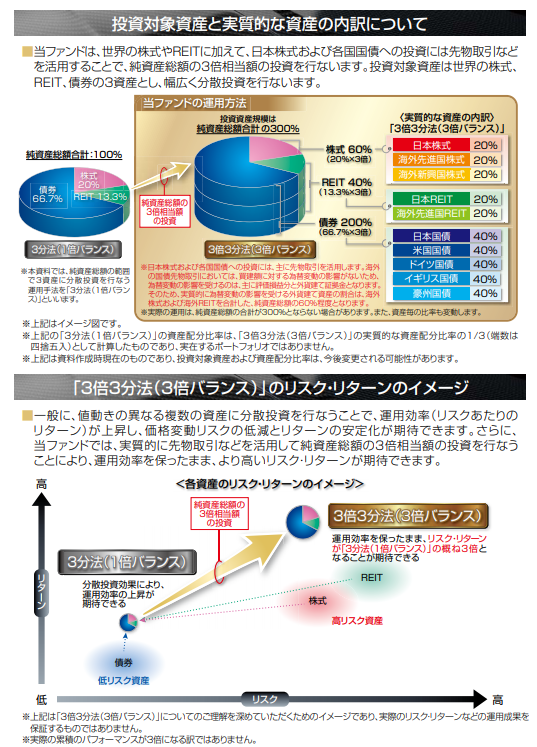

まず、運用目論見書の抜粋を掲載します。

特徴は大きく3つ。

特に重要なのが3点目ですね。

また、債券・REIT・株式全て世界分散を行うのでこのファンド1本で手広く分散が出来ます。

そして、ファンドの管理費(信託報酬含む)は税込0.484%。

レバレッジを掛けている分コストが高く、スリムS&P500の約5倍のコストで運用がされています。

この2つのファンドで株式100%ファンドとバランス型レバレッジファンドの比較を行います!

比較結果 グロ3 vs スリムS&P500

さて、制度設計から運用方法まで全く異なる2つのファンドですが、上昇相場・下落相場でどのような動きをするのでしょうか?

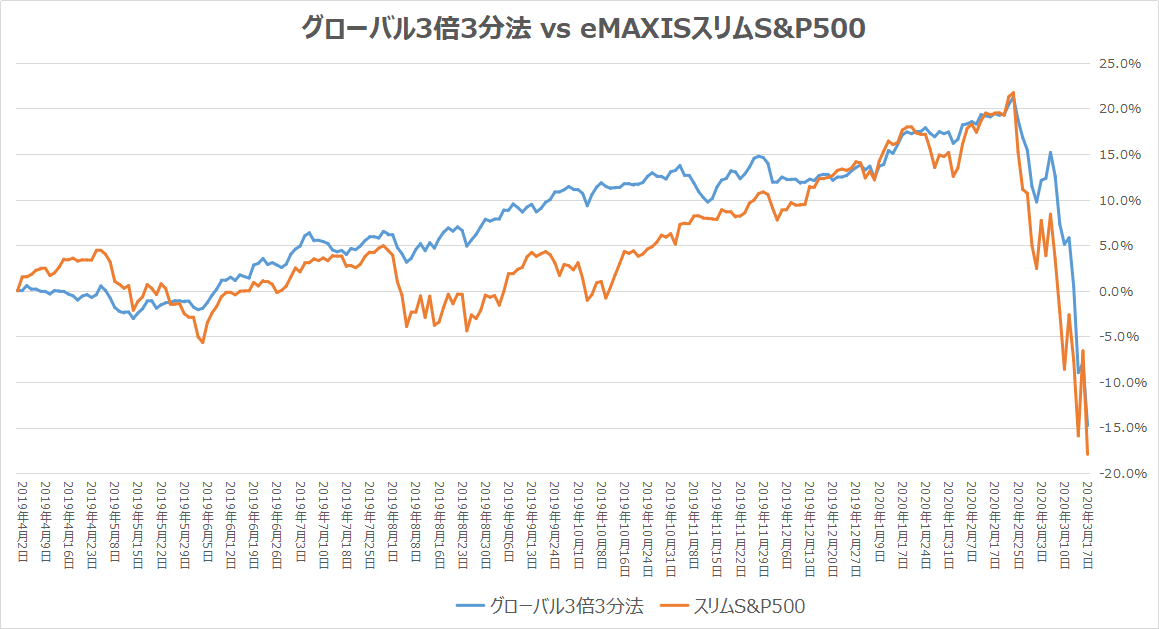

2019年4月1日時点のそれぞれの基準価格を100%として、1年間の基準価格の騰落率をグラフ化してみました。(スマホの方は拡大推奨)

青がグロ3、オレンジがスリムS&P500です。

比較して本当に驚きました。この1年間、ほぼ全ての期間でグロ3の方がリターンが良いんですね。

特に株価の下落期だった8~10月に大差が付いており、スリムS&P500が下落を続ける中でグロ3は上昇を続けました。

スリムS&P500の方がレバレッジファンドに見えるくらいに値動きが安定しています。

コロナショックで下落が止まらない今も値下がり幅はスリムS&P500より抑えられています。

(とはいえ債券・REITまで同時安となるとグロ3も大きく下げるのは避けられないようですが)

スリムS&P500がグロ3に勝っていた期間は4~5月と1月・2月のピンポイントな時期で、いずれも株価の大きな上昇期にあった時期ですね。

それ以外の期間は常にグロ3のリターンが上でした。

スリムS&P500の5倍のコストでもこの運用結果は凄まじいの一言ですね。

グロ3の運用は目論見通り行っているようです。

毎日積立を行ったら?

いやいや、下落時期こそバーゲンセール。

下落時期の長かったスリムS&P500にドルコスト平均法で毎日積立を行えばグロ3よりリターンは大きくなるのでは?

そう考えた方も多いのではないでしょうか。私も考えました(笑)

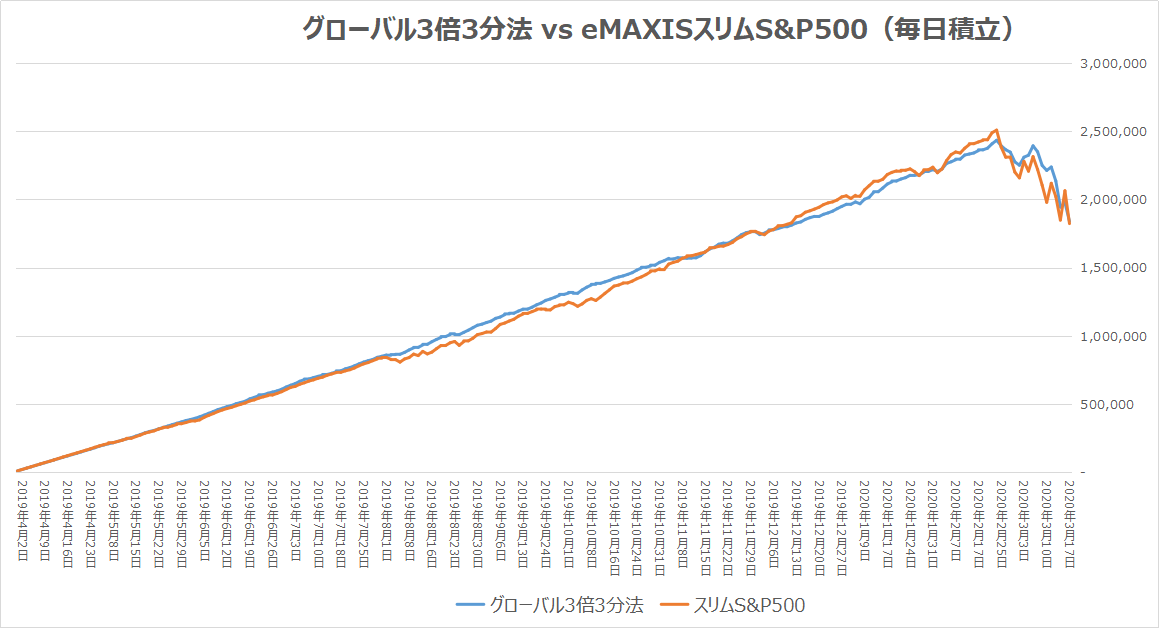

なので、毎日1万円積立を行ったとして、ドルコスト平均法での運用結果も比較してみました。

青がグロ3、オレンジがスリムS&P500です。

少し見辛いですが、青のラインが上に行っている期間はグロ3のリターンが上、オレンジのラインが上の時期はスリムS&P500のリターンが上です。

驚くことに、ドルコスト平均法で積み上げても232営業日中、67%にあたる155営業日でグロ3のリターンが上でした。

4~5月の上昇相場ではスリムS&P500が若干上ですが、6~11月は常にグロ3が上です。

その後、株価の大きな上昇期にあった12~2月はスリムS&P500が上です。

米国市場が何回も最高値を更新していた時期であり、ドルコスト平均法の強みが最も活きる時期でしょう。

しかし、コロナショックで下落が始まった後は再びグロ3が上になりました。

スリムS&P500がグロ3を最も上回った日は1/10で、その差は+8.5万円。

一方、グロ3がスリムS&P500を最も上回った日は3/10で、その差は+23万円。

奇しくも米国で初めてサーキッブレーカーが発動した翌日でした。

比較結果まとめ

- バランス型レバレッジファンド(グロ3)は株価の下落期にも上昇を続けた

- 株価の上昇期では株式100%ファンド(スリムS&P500)のリターンが上

- 暴落時にはグロ3の下落率はスリムS&P500より抑えられるが、債券・REIT・株式の全面安となったらグロ3も下落は免れない

過去の値動きから、株式100%ファンドとバランス型レバレッジファンドにこのような特徴があることが分かりました。

どちらが優れているということではなく、一長一短なので、個人投資家はこの特徴を理解した上で投資を行いたいですね。

余談

グロ3を購入する場合、販売会社によっては買付手数料が最大で税込3.3%掛かるのが注意が必要な点です。

どれだけ優れたファンドでも買付手数料がこれだけ掛かってはリターンは圧倒的に落ちるので、販売会社選びが超重要です。

著者が確認した限りでは、楽天証券・SBI証券は買付手数料なしでした。

おわりに

今回は株式100%ファンド(スリムS&P500)とバランス型レバレッジファンド(グロ3)の値動きの比較でした。

コスト差が大きいため、比較前まではスリムS&P500の圧勝だろうと思っていたのですが、蓋を開けて非常に驚きました。

高コストのレバレッジファンドでも、制度設計と運用が正しく行われていればここまで安定した高リターンを叩き出すことが出来るんですね。

それでも私は長期投資では積立・分散・低コストを重視するため、当初方針通り、バランス型であったとしてもレバレッジファンドを購入する予定はありません。

株式100%の現物運用を続けていこうと思います。

グロ3も魅力的なファンドだと思いますが、つみたてNISA対象のファンドでないこと、買付手数料が0の販売会社を選択する必要があることは注意が必要です。

ありがとうございました。

※投資は自己責任でお願い致します。

こちらの記事も読まれています

コメント