日商簿記1級経理マンのテツオです。

あまり日商簿記1級っぽい記事を書けていないので(笑)、企業の財務分析記事を書いてみようと思います。

次回以降継続するかは分かりませんが、記念すべき(?)第1回目の企業分析は「マネーフォワード社」になります。

マネーフォワード社 会社概要

※以下の会社概要やIR情報は全てマネーフォワード社HPより拝借しております。

- 設立:2012年5月

- 資本金:68.9億円

- 社員数:530人(連結)

- 平均年齢:33.2歳

- 事業内容:インターネットサービス開発(家計簿アプリ・クラウド会計システム等)

- 東京証券取引所マザーズ市場上場

「すべての人の、お金のプラットフォームになる」をビジョンに掲げ、個人向けの家計簿アプリ「マネーフォワードME」、企業向けクラウド会計システム「マネーフォワード クラウドシリーズ」等のサービスを提供するベンチャー企業です。

マネーフォワードMEには私も非常にお世話になっており、銀行口座、クレジットカード等の明細を自動取得し、家計簿を自動で作成することで、家計簿の作成から「家計の分析と改善」に時間を掛けられるようになりました。

現在は無料版ユーザーですが、有料版の利用を検討しております。

なぜマネーフォワード社なのか?

一言でいうと、非常に面白い、分析しがいのある財務諸表だからです。

私は基本的に個別株投資はしませんが、する場合の基準を以下で考えています。

①事業内容が魅力的であり、成長性を感じること

②財務内容が良好であること(継続した売上・利益の拡大、自己資本比率の高さ等)

この条件に照らした時、マネーフォワード社は①には該当しますが、残念ながら②には該当しないのが現状です。

正直、かなりヤンチャな財務諸表ですが、優等生を見ても面白くないという理由で(笑)将来の期待性も込めて分析を行います!

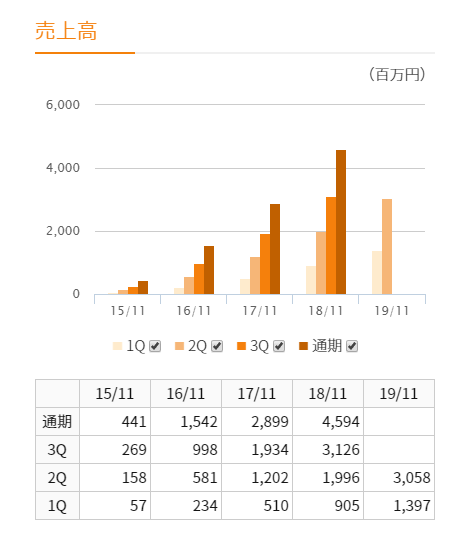

マネーフォワード社の売上・利益の推移

毎年倍々で売上を増加させる、驚異的な売上増ペースです。

意外にも(?)、売上の半分以上(55%)を占める主力事業は企業向けのクラウド会計システムで、個人向けアプリの売上は全体の24%に止まっています。

マネーフォワード社のシステムに共通する特色は「自動連係」。

先にも触れましたが、銀行口座やクレジットカード明細を自動取得し、経理担当者の負担を大幅に軽減し、財務分析に割く時間を大幅に増やすことにあります。

また、豊富なレポートにより企業の財務分析の質を格段に向上させる効果もあります。

その魅力的なシステムが売上を増加させている要因と思われます。

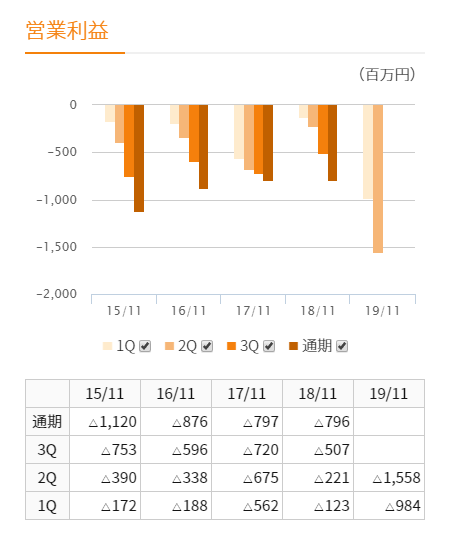

一方、本業での利益を示す営業利益は常にマイナス(赤字)。

特に今年度はマイナス幅が大きいですね。

赤字の理由は?

テレビCM等の広告宣伝費が大きいことと言われていますが、実際はそうとも言い切れないのが現状。

最新の2019-2Q決算では15億円の赤字ですが、その内広告宣伝費は8.4億円。

つまり差額の6.6億円は純粋な赤字という訳です。

詳細な理由までは部外者である私には分からないですが、課金型のビジネスモデル(先行投資型)で、コストをペイ出来る売上の確保まで至っていないことが理由と想定します。

赤字でもなぜ潰れないのか?

キャッシュが潤沢にあるからですね。キャッシュがある限り、企業が潰れる可能性は基本低いです。

マネーフォワード社の現預金(自己資金)は100億円。

半年分の従業員給与が18億円なので、約5.5年分は何もしなくとも従業員を養う現金を保持していることになりますね。

ただ、資金調達の仕方が中々面白く、そこが私が「ヤンチャ」と評した理由です。

先行投資型の赤字企業が資金調達をするには、

- 銀行から融資を受ける

- 社債を発行する

- 新株を発行する

主に上記三択になりますが、マネーフォワード社は新株発行により1年間で70億円近くの資本金(並びに現預金)を増加させております。

株券が増加しますので、その分株価も下がる訳ですが、それでも赤字を賄うため、将来の設備投資に充てるための資金調達を優先したということですね。

赤字はどうやったら解消するのか?

コストをペイするまで売上を増加させることが主な手段になります。

成熟企業であれば、コストカットによる利益改善も選択肢に入りますが、マネーフォワード社のような成長企業では売上増が主な手段であるべきでしょう。

※テレビCM等はしばらく打ち止めのようです

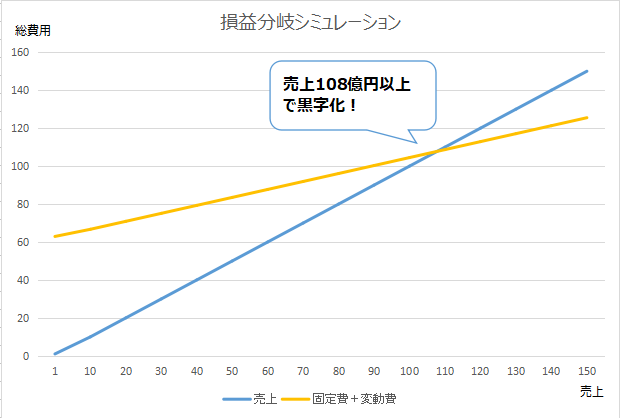

では、売上がどの程度増えれば赤字は解消するのでしょうか?

損益分岐点グラフを簡単に作ってシミュレーションしてみました。

前提条件

- 売上原価率は現状同の42%(※)

- 販管費は2019-2Qの2倍に広告宣伝費の減分の調整を加えたもの

※売上が増えると原価率は落ちる筈ですが、そこまでシミュレーション出来ないので現状同で計算

簡単なシミュレーションですが、売上が108億円を超えると黒字化することが分かりました。

2019-2Q累計の売上が30億円なので、このまま倍々ゲームを続けていけば2019年度の黒字化も視野といった所でしょうか。

まとめ

- サービスは魅力的で、成長性も見込める

- 売上は倍々で増加中、営業利益は常にマイナス

- 赤字の補填として新株発行による資金調達を実施し、資金基盤を盤石に

- 売上108億円以上で黒字になるシミュレーション

マネーフォワード社の財務分析をまとめると、上記の通りとなります。

キャッシュは潤沢ですが、継続した売上拡大がない限りどこかで行き詰る可能性はあり、サービス利用者は最悪の場合に備えて家計簿データを外部保存しておくと良いかも知れません。

終わりに

初めて企業分析の記事を書きましたが、如何だったでしょうか?

経理部所属ではありますが、他社の財務分析を行うことはほとんどないので、個人的には新鮮で楽しかったです。

モチベーションが続けばまた書きたいと思いますので、感想いただけると幸いです。

ここまで見ていただきありがとうございました。

※本記事はあくまでIR情報から分析可能な私見をまとめただけであり、投資に関する助言や株式購入を勧めるものではありません。投資は自己判断にてお願い致します。

コメント