日商簿記1級経理マンのテツオです。

皆さんの家庭では小遣い制を採用していますか?

我が家では小遣い制を採用しており、夫婦共に月3万円となっております。

さてこの小遣い、全て使い切る訳でもなくそこそこ余らせているのですが、月3万円のラットレースからなんとか抜け出せないかなと画策しており、秘密裏に「小遣い倍増計画」をスタートさせました。

再現性の高い手法になっていますので、自分の頭の整理も含めて紹介したいと思います。

なんやて!

抜け駆け禁止や!

じゃあ一緒にこの記事を読んでいこう!

「小遣い倍増計画」の概要

まずは「小遣い倍増計画」の概要を示します。

目的

- 小遣いを使って不労所得を得ること

小遣いは使うだけではそれで終わりなので、消費・浪費ではなく資産の購入に充てることで月3万円の小遣いとは別に不労所得を得ることを目的とします。

目標

- 月3万円の不労所得を得る

ここでは小遣いを今の倍にすることを目標としましょう。

人によって目標は異なると思うので、あくまでも私の目標です。

手段

- 小遣い投資による個人資産の形成(家の資産とは別)

副収入を得る手段として、ブログ、せどり(メルカリ・ヤフオク)、ココナラ等がありますが、忙しいサラリーマン、あくまで不労所得に拘りましょう。

ここでは「現在の月3万円の小遣いの一部+独身時代の個人資産を使用した投資」を用いることにします。

どうやって月3万円の不労所得を得るの?

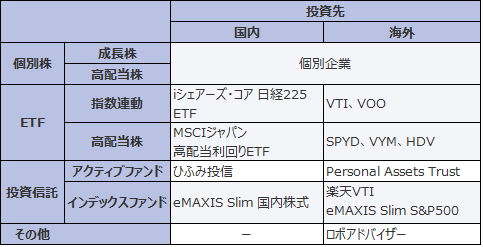

私の考える代表的な投資手法と投資先は以下の通り。

この中から自分に合った手法を選択するのが良いです。

パターン①:毎月の小遣いを増やしたい場合

日々の生活に潤いを与えるために、毎月少しでもいいから不労所得が欲しい、そういう場合は高配当株が第一候補になります。

具体的な手法は2つ。

- 国内、もしくは海外の高配当株を購入する(個別株)

- 海外の高配当ETFを購入する

国内の高配当ETFはコストが高めなので、避けた方が無難です。

私も含めて、個別株の選定に自身がない場合は海外の高配当ETF一択です。

人気のETFとして、「SPYD」「VYM」「HDV」がありますが、いずれも配当利回り4%程あります。

100万円投資した場合は、税引後で年間3.2万円の不労所得を得られるということですね。

年3万円?

月3万円じゃないのん?

不労所得はそんな簡単に得られないよ(汗)

この12倍の1,200万円を投資すれば月3万円だね!

1,200万円なんてあるかいゴルァ!

投資資金をどう確保する?

高配当ETFに投資する場合、月3万円の不労所得の目安は1,200万円の資産です。

この投資資金をどう確保するか?

私の場合、独身時代に築いた貯金で、家に入れたものを除く、自由に使えるキャッシュは150万円といったところでしょうか。

150万円+月々の小遣いから1万円+ボーナス時の小遣いから8万円投資に回すとすると、初期資金150万円+毎年20万円が入金力になります。

その場合、単純計算で1,200万円築くのに50年以上掛かります。

私はそのころ80歳ですね。

80歳になって月3万円の不労所得を得ても意味がないので、別の手法が必要です。

配当金再投資です。受領した配当金を使わずに再投資する、それによって飛躍的に資産形成のスピードは向上します。

配当金再投資する場合

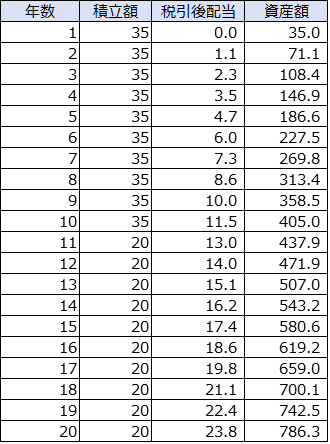

初期資金150万円+毎年20万円で、高配当ETFに配当金再投資しつづけたらどうなるか、シミュレーションしてみました。

その他条件

- ETFそのものの値上がり益は考慮しない(シミュレーションを簡易化するため)

- 初期資金は10年間分散する

20年後の税引後配当が年24万円、月2万円となりました。

3万円とは言いませんが、まずまずの線ではないでしょうか。

しかし、これは20年間配当金に一切手を付けずに再投資し続けた場合のシミュレーションです。

「毎月の小遣いを増やす」という本来の目的からは乖離しています。

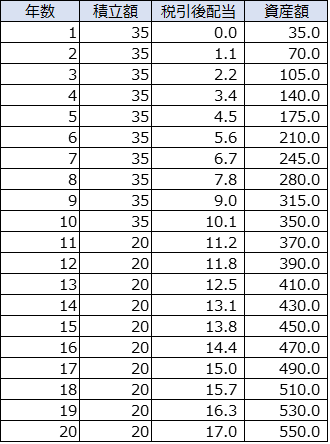

月3万円の小遣いに届かなくてもよいから、配当金を使い続けたらどうなるのか?同様の条件でシミュレーションしました。

配当金再投資しない場合

配当金再投資しない場合、20年後の税引き後配当が17万円、月1.4万円。

少し寂しいですが、低リスクでこの位の不労所得を得られるのは高配当ETFのメリットの1つなので、少しでも毎月の潤いが欲しい場合は、選択肢になり得ると思います。

パターン②:将来の小遣いを増やしたい場合

さて、高配当ETFの場合、初期資金150万円+毎年20万円では20年後でも月3万円の不労所得に届かないことが分かりました。

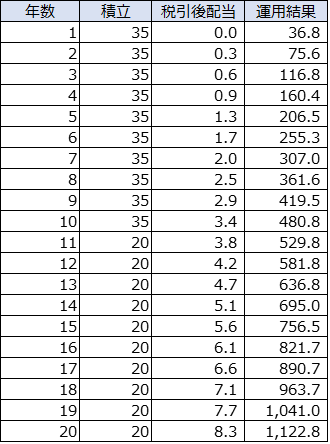

そこで私が検討しているのが、投資信託(インデックス投資)+高配当ETFの合わせ技。

ある一定の年数までは投資信託(インデックス投資)で資産を育て、その後に高配当ETFにスイッチングすることで、将来の小遣い増を狙います。

例えば、eMAXISスリムS&P500などの投資信託に投資して、年間5%の利回りで運用した場合のシミュレーションがこちら。(配当金はファンド側で自動再投資)

単純なシミュレーションですが、20年後に1,122万円の資産を形成。(税引後1,034万円)

ここから高配当ETFにスイッチングすれば月3万円近くの配当金を得ることが出来ます。

つみたてNISAの枠を使い切っていない場合は、値上がり益が20年間非課税なので、この戦略と相性が良いですね。

20年間、月々の小遣いは増えませんが、それを乗り切った後は家の資産とは別に個人資産を1,000万円+不労所得月3万円を確保出来るのが大きなメリットですね。

高配当ETFは値上がりしないの?

もちろん値上がりします。

値上がり+配当でS&P500と同程度のパフォーマンスを叩き出す場合もありますが、高配当ETFは組み入れ銘柄が高配当株に偏るため、S&P500よりパフォーマンスが安定しないと考えています。

長期の値上がり益狙いで行く場合はeMAXISスリムS&P500のようなインデックスファンドが最適であると考えます。

海外ETF(VTIやVOO)じゃ駄目なの?

取得単価が高いため(VOOで1口280ドル程度)、少額から始める小遣い投資にマッチしないと考えます。

入金力が高い場合はもちろん可です。

1,000万円も資産があれば投資信託を運用し続けて少しずつ取り崩せば?

有力な選択肢の1つです。

それも不労所得になるので、その時の市況で判断したいと思います。

まとめ

「小遣い倍増計画」をまとめると以下の通り。

- 概要:小遣いの一部を投資に回して月3万円の不労所得を得ること

- 手段①:高配当ETFへの投資

- メリット:月々配当金(不労所得)を得られる

- デメリット:配当金を消費すると月3万円に届かない

- 手段②:インデックス投資(配当金再投資型)で資産形成後、高配当ETFにスイッチング

- メリット:再現性の高い手段で月3万円の不労所得を得られる

- デメリット:20年間は投資し続けるだけで、配当が一切ない

20年間配当なしに耐えられるなら、②が第一候補かな?

それ何て仙人?私は①にしようかな~。

以上、小遣い投資の手法の紹介でした。

再現性は高いですが、面白味のない点が大きなデメリットですかね。。。

人によって入金力も目標額も異なるので、自分にとって最適の手段を選んでいただければと思います。

ありがとうございました。

※投資は自己責任でお願い致します。

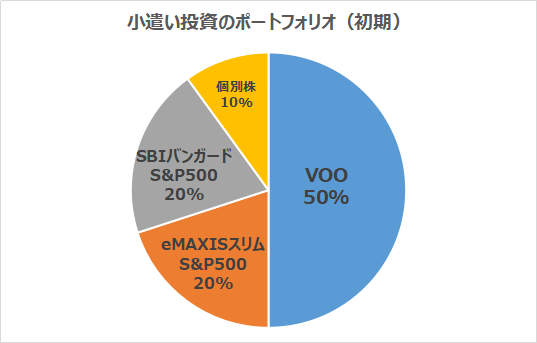

追記:小遣い投資始めました!

こちらの記事も読まれています

コメント